On Shelf Availability в российской рознице: не потерять продажи

товаров на полках, как он измеряется и какой эффект дает OSA-аналитика,

читателям журнала «Retail & Loyalty» рассказывает Сергей Котик,

директор направления OSA компании GoodsForecast.

|

| Сергей Котик,

директор направления OSA компании GoodsForecast |

О том, чем важен сегодня сетевой рознице показатель представленности товаров на полках, как он измеряется и какой эффект дает OSA-аналитика, читателям журнала «Retail & Loyalty» рассказывает Сергей Котик, директор направления OSA компании GoodsForecast.

Чем для сети важно постоянное наличие продукции на полке?

Что происходит, когда покупатель не находит нужный ему товар на полке магазина? На этот вопрос дает ответ статистика. Поведение клиента постепенно меняется от случая к случаю, и в среднем на третий раз отсутствия желаемого товара покупатель уходит в другой магазин, уже практически навсегда. Таким образом, помимо упущенных продаж недостаточно полные полки сулят ритейлеру еще и упущенного клиента.

Однако наличие товара на полке не является проблемой исключительно самого ритейлера. Это сложная отраслевая проблема, затрагивающая все звенья цепочки поставок – от производителя товара до сети. Все участники этой цепочки понимают, что пустая полка – это снижение продаж и серьезный риск снижения лояльности как для поставщика, так и для розницы.

Как известно профессионалам ритейла, для оценки ситуации с наличием товара на полке в отрасли существует показатель OSA – On Shelf Availability, за повышение которого так или иначе борются все участники рынка. OSA – это оценка наличия товаров на полке, данный показатель измеряется в процентах и является обратным к такому показателю, как OOS – Out of Shelf (показатель упущенных продаж). Здесь стоит отметить, что даже работники отрасли розничной индустрии часто путают события Out of Stock и Out of Shelf, тем более что у них одинаковая аббревиатура (OOS). Очень важный момент, подчеркивающий различие данных показателей, состоит в том, что, согласно статистике, около 50% случаев Out of Shelf (а именно Out of Shelf является показателем невозможности приобретения товара покупателем) происходит при ненулевых остатках (то есть когда событие out of shelf уже наступило, а событие out of stock – еще нет).

|

| Согласно статистике, в среднем на третий раз отсутствия желаемого товара на полке торговой точки покупатель уходит в другой магазин, уже практически навсегда |

|

| 8,3% – средний показатель OOS по розничной индустрии в мире, он не изменяется вот уже последние 8 лет |

Немного статистики от ECR (ECR («Efficient Consumer Response») – международная некоммерческая организация «Эффективный отклик на запросы потребителей») , характеризующей важность показателей OOS и OSA для поставщиков и ритейлеров:

• В среднем всего 20% позиций в статусе OOS пополняется в течение 8 часов.

• 8,3%, средний показатель OOS по индустрии в мире, не изменяется последние 8 лет.

• Повышение OSA на 3% принесет ~1% инкрементального (с повышательным трендом) роста объемов поставок для поставщика.

• Повышение OSA на 2% принесет ~1% инкрементального (с повышательным трендом) роста объемов продаж для розницы.

• В 47% случаев при отсутствии нужного ему товара на полке покупатель не совершит покупку в этом магазине.

• В 46% случаев при отсутствии на полке магазина нужного ему товара покупатель не совершит покупку товара данного производителя.

Низкие показатели OSA всегда свидетельствуют об организационных проблемах в сети.

Эти проблемы можно в первом приближении разбить на 3 основные категории:

1. Некачественная работа служб торговой сети, связанных с мерчандайзингом, приводящая к некорректной и неполной выкладке (товар есть на складе, но нет на полке).

2. Неудовлетворительная работа служб, связанных с формированием заказов для магазина. Это приводит к недостаточному заказу (товара нет на складе).

3. Работа поставщиков происходит со сбоями, что приводит к опозданиям поставок и урезаниям партий товара (товара нет на складе).

Казалось бы, можно, наладив работу всех трех звеньев, немедленно улучшить ситуацию. Но мы советуем, прежде чем очертя голову бросаться «спасать ситуацию», научиться корректно измерять показатели OSA и OOS.

|

|

Как измеряется показатель OSA?

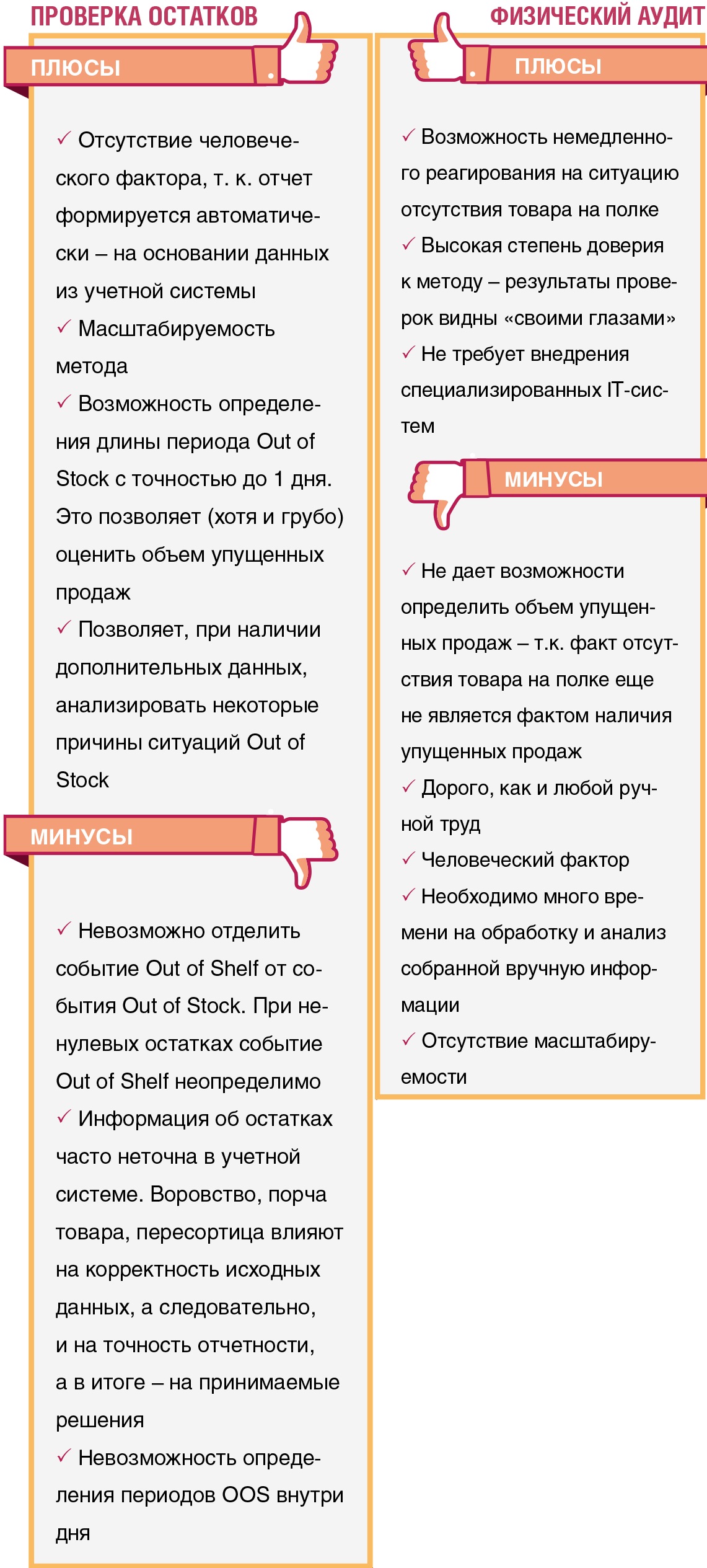

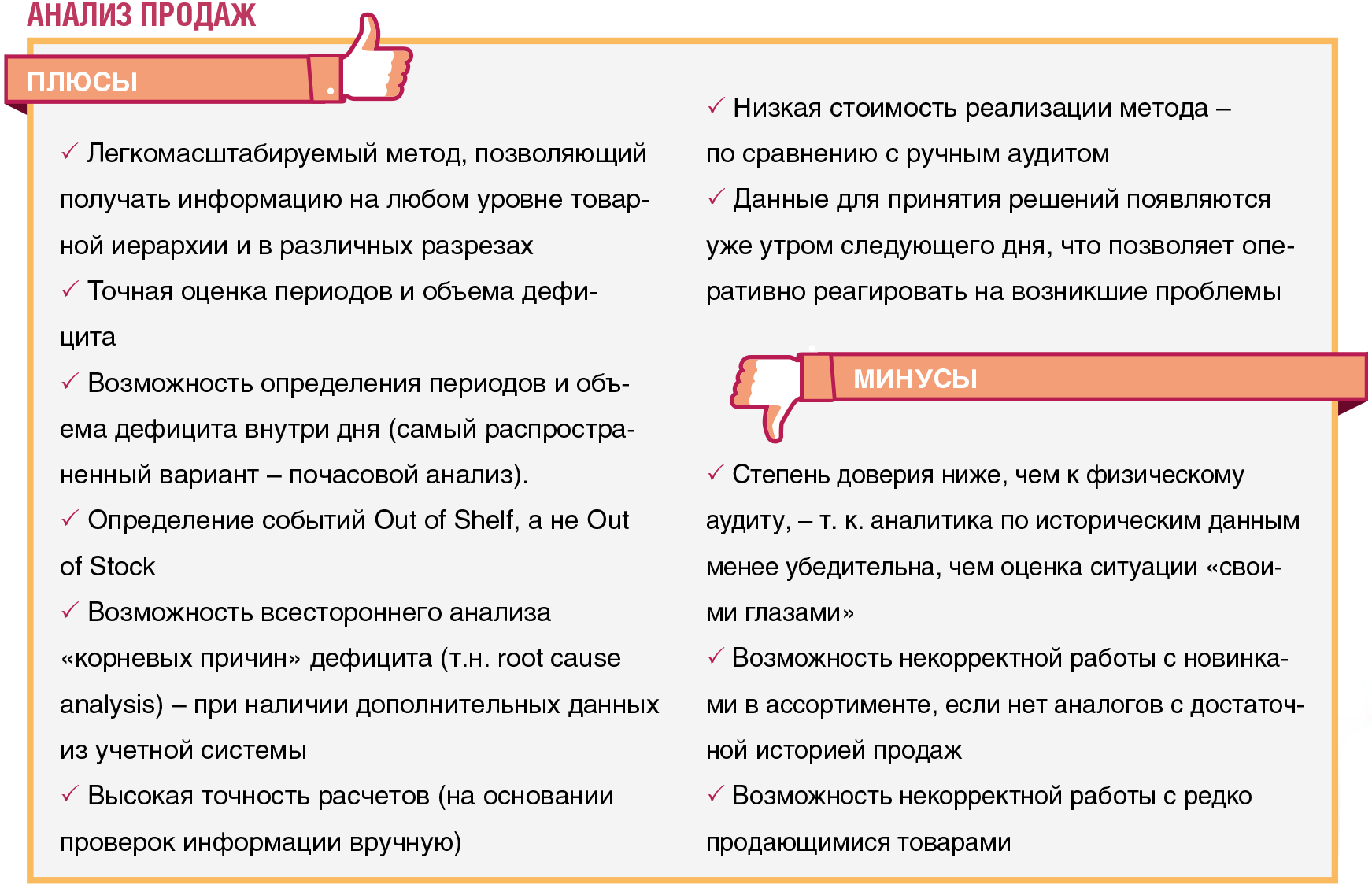

В методологии измерения OOS, предложенной ECR, выделяются 3 основных подхода – физический аудит, проверка остатков и анализ продаж. Ниже мы остановимся на плюсах и минусах каждого из предложенных вариантов.

Физический аудит

Физический аудит подразумевает выборочные проверки по части ассортимента вручную. Это подразумевает, что выделенные сотрудники магазина с заданной периодичностью отправляются в торговый зал и проверяют выкладку по заранее определенной группе товаров.

Проверка остатков

Методика проверки остатков подразумевает регулярное формирование в учетной системе отчета по всему ассортименту с текущими остатками. Для товаров с остатками, равными нулю, считается произошедшим событие Out of Stock.

Анализ продаж

Анализ продаж на основе данных с касс магазина подразумевает построение прогноза относительно того, как должен был продаваться товар, и сравнение его с фактом (как он продавался на самом деле). Если мы видим, что вероятность продажи товара, по прогнозу, была выше некоего заданного порога, а по факту продаж не было, то считается наступившим событие Out of Shelf.

Подводя итог обзору методов измерения показателя OSA, отметим достаточно очевидный факт: в различных ситуациях применимы различные подходы, в конечном итоге все зависит от целей ритейлера. Например, для анализа ограниченной группы ключевых товаров можно воспользоваться ручным трудом (физический аудит), для грубой прикидки потерь от Out of Stock – проверкой остатков, а для построения бизнес-процесса анализа и улучшения показателей OSA по всей сети используется последний подход, основанный на анализе продаж.

Ситуация на мировом и российском рынке: перспективы

Методики измерения OSA и определения причин дефицита сейчас широко применяются в ведущих мировых компаниях. Действуют международные рабочие группы по улучшению OSA, в которые входят такие известные компании, как CocaCola, METRO Cash & Carry, Tesco, Unilever, Walmart, Nestle, L’Oreal и др. Участники таких групп вырабатывают общую терминологию, методики и подходы, отраслевые стандарты. Согласуются совместные меры по улучшению взаимодействия поставщиков с ритейлерами – т.к. в повышении продаж заинтересованы обе стороны. Зачастую проводятся и совместные проекты по внедрению IT-решений, связанные с данной проблематикой.

В России ведущие игроки рынка ритейла также серьезно озабочены проблемой представленности товаров на полке. Некоторые сети разрабатывают in-house решения для анализа упущенных продаж и причин дефицита, кто-то покупает специализированные продукты у разработчиков подобных решений. Ориентиром для всех здесь может служить цифра среднего значения OSA по FMCG отрасли – 93% (статистика ECR). Естественно, значения этого показателя могут разниться от категории к категории, от формата к формату и от одного магазина сети к другому, но глобально на цифру 93% можно достаточно уверенно ориентироваться.

Сейчас, в условиях экономического кризиса и спада темпов роста продаж, ритейлеры все больше обращают внимание на оптимизацию своих бизнес-процессов. Улучшение показателя наличия товаров на полках – как раз одна из тех областей, которая не требует безумных инвестиций, но при этом дает ощутимый эффект. Надо учесть, что для ритейлера повышение значения показателя OSA на 2% приводит к увеличению продаж на 1%, поэтому разработка или внедрение готового решения аналитики OSA и оптимизация бизнес-процессов на основе полученных данных окупаются сторицей.

На основании всего вышеизложенного видится, что внедрение аналитических инструментов для работы с представленностью товаров и упущенными продажами (и последующее улучшение показателей на основе полученных данных) будет важной точкой роста российского ритейла в ближайшие годы.

Тему внедрения OSA-отчетности комментируют внешние эксперты «Retail & Loyalty»:

|

Николай Молдаван,

ИТ-директор торговой сети «ЛАМА» (Томск)

Показатель OSA является для розничной сети одним из самых важных показателей. Если покупатель не увидел товар на полке, то он его не купил. Если товар введен в ассортимент, но его не оказалось на полке, то мы не удовлетворили потребность потребителя, которую считали важной для него (а иначе зачем этот товар в ассортименте?), если его не оказалось в логистической цепи поставок, то мы явно недополучили прибыль, а то и потеряли – за счет издержек хранения.

В «ЛАМА» работа с индексом OSA ведется достаточно давно, причем мы рассматриваем как конечный показатель – у нас он именуется КПТ (коэффициент присутствия товара), так и производные показатели по всей цепочке поставки, с целью выявления места сбоя. В сети «ЛАМА» мы измеряем КПТ комбинацией нескольких методов. Сам показатель КПТ в торговой точке формируется по книжному (системному) остатку. Но процесс управления остатками в магазине подразумевает как сверку остатков (процесс «точечных» инвентаризаций), так и анализ продаваемости товара, с целью выявления отклонений в поведении товара и принятия решения о его сверке. У нас это осуществляется в рамках работы автоматизированной системы СКТД (системы контроля товародвижения). Само принятие решения о сверке является автоматическим процессом, но сама сверка остатков, конечно же, выполняется персоналом торговой точки в рамках сформированных дневных заданий.

Сегодня в сети «ЛАМА» значение показателя OSA (КПТ) равно в среднем 92% для продуктов питания и 97% – для товаров FCMG непродуктовых категорий (non-food).

Основными инструментами для работы по улучшению и поддержанию высоких значений индекса КПТ (OSA) для нас является анализ группы показателей, которые выявляют причину отсутствия товара на полке с учетом всей логистической цепочки поставок: это уровень сервиса поставщика, уровень сервиса заказа (для товаров, которые заказываются на торговой точке), уровень сервиса РЦ (для товаров централизованной поставки). Анализ этих показателей является основой для оперативной работы подразделений и генерации списка компенсирующих мероприятий. Технологическими инструментами в этой работе для нас является система регламентированной отчетности на базе BI-решения, а также система СКДТ (собственная разработка), интегрированная в систему управления товародвижением на базе ERP-системы MBS Axapta 2012.

|

Екатерина Куманина,

директор по внешним связям ГК «Дикси»

Выстраивание партнерских отношений с поставщиками – одно из приоритетных направлений работы «Дикси». Компания ведет с ними планомерную совместную работу – уделяет внимание каждой категории, находит современные технологические решения, открывает новые подходы к привычным процессам. Четкое понимание потребностей сторон позволяет улучшать показатель наличия продукции на полке в надлежащем виде, в необходимом количестве и там, где хочет покупатель. В достижение оптимальных показателей вовлечены все стороны рынка розничной торговли – поставщики, производители, склады и магазины.

Сегодня для повышения эффективности работы с ассортиментом категорий сеть измеряет коэффициент представленности товаров (КПТ) и наполняемости полочного пространства, а также совершенствует алгоритмы системы автозаказа в магазинах и распределительных центрах.

|

| Улучшение показателя наличия товаров на полках – одна из тех областей, которая не требует от ритейлера безумных инвестиций, но при этом дает ощутимый эффект |

Для изучения потребительского спроса и прогноза наполняемости прилавков «Дикси» использует широкий спектр инструментов: в первую очередь это анализ собственных продаж, физический аудит и мониторинг остатков. Также мы используем и информацию, которая поступает от производителей и поставщиков. Многие из них инвестируют в изучение потребительского спроса и анализируют рынок. Благодаря этому взаимному обмену информацией и сотрудничеству мы постоянно в курсе потребительских трендов.

Так, в 2014 году была осуществлена пилотная программа с одним из ключевых поставщиков по оценке продукции на полках магазинов (OSA), в которую были вовлечены 150 магазинов «Дикси». Разработанные сетью в рамках пробного этапа инструменты позволили сократить количество упущенных продаж в магазинах на 50%. На сегодняшний день «Дикси» находится в процессе выбора методологии для оценки показателя OSA. Сеть рассматривает возможность выработки собственной технологии.

|

Олег Хохлов,

менеджер проекта по выбору и внедрению системы OSA-отчетности со стороны заказчика (сеть «О`КЕЙ»)

Стороннему человеку, да и, к сожалению, даже сотрудникам магазинов вопрос лояльности потребителей нередко кажется чем-то отвлеченным. Однако это ровно до тех пор, пока у нас дома не заканчивается хлеб и молоко. Возникшая потребность запускает сложный алгоритм принятия решения: пройти 50 метров до «магазина у дома», 100 метров до «Пятерочки» (а то и выбрать из двух), 150 метров до «Дикси» либо потерпеть день и заехать в гипермаркет. Шаблон принятия решения «вшит» в наш мозг достаточно глубоко, да еще и не прозрачен. Нередко мы руководствуемся какими-то устаревшими внутренними стереотипами, разовыми разочарованиями и т.п., но сути дела это не меняет: потеряв нас один раз, вернуть покупателя обратно магазину в современном мире будет нелегко. «По ту сторону кассовой ленты», в самом магазине, нас ждет не меньшая головоломка. Данные по остаткам неверные: что не просрочено – то украдено или «отложено» до инвентаризации, заказы размещают либо «творческие люди», либо вообще бездушный робот за сотни километров. То, как все это привозит поставщик (и тем более распределительный склад) – вообще история грустная. Хуже – только выкладка в зале в час пик…

Полтора десятка лет, посвященных разработке систем прогнозирования спроса и автоматизации пополнения в компаниях сетевой розницы, говорят мне, что OSA-отчетность нужна сетям не меньше автозаказа. Причем с точки зрения архитектуры, требуемой экспертизы и соотношения цена-качество очень неплохо смотрится автономная или внешняя по отношению к модулю прогнозирования система расчета наличия товара на полке.

Последний по счету мой проект по развитию специализированной OOS-OSA-отчетности был показательным по ряду причин.

Во-первых, перед нами стояла задача оптимизировать стоимость услуг внешнего SaaS-решения (что удалось сделать благодаря переходу на современную и гораздо более гибкую, чем зарубежные решения, систему OSA от российского поставщика услуг – GoodsForecast).

Во-вторых, развитость учетной и аналитической корпоративных систем торговой сети хотя и соответствовала уровню исторически работавшего с ней менеджмента среднего звена, все же была абсолютно недостаточна для выполнения целей, поставленных руководством компании.

Внутренний анализ существующих бизнес-процессов и возможностей по совершенствованию информационных систем, в том числе по закупке необходимого оборудования, лишь подтвердил верность принятого «соломонова решения». За основу была взята принципиальная установка на то, что розничной сети целесообразнее инвестировать в совершенствование торговых процессов, а не в «железо» и изобретение статистических велосипедов в надежде закидать шапками потенциал Российской академии наук, чьи алгоритмические разработки используются в выбранном нами решении. Итогом проекта стало внедрение в торговой сети профессионального решения, осуществляющего независимый анализ продаж на основании детальной внутридневной статистики продаж по кассовым чекам.

Первый этап внедрения за три месяца почти незаметных для сети работ полностью покрыл базовую потребность в отчетности – от уровня продавца супермаркета до руководства центрального офиса.

Проработка же второго этапа, позволяющего проследить причинно-следственную связь упущенных продаж по всей цепочке поставок, заняла больше времени. Сказались как раз те самые ментальные ограничения, присущие сотрудникам крупной торговой компании.

Именно факторы внутренней зрелости, компетенции и мотивации, как правило, делают практически невозможным создание собственных систем такого класса без привлечения дорогостоящих консультантов. Приятным исключением из правил являются примеры того, когда в роли партнеров выступают подрядчики, имеющие готовые решения, знающие цену деньгам и едва ли не лучше самих заказчиков понимающие, что нужно сегодня эффективному бизнесу.

|

Андрей Джанбаев,

директор департамента архитектуры IT X5 Retail Group

Сегодня все торговые сети, управляемые группой X5 («Перекресток», «Пятерочка», «Карусель»), на постоянной основе ведут работу по увеличению показателя присутствия товара на полке и максимальному исключению ситуаций Out of Shelf.

Плановые задачи наших специалистов заключаются, с одной стороны, в обеспечении необходимого уровня запасов ключевых товаров на складе и в магазине, а с другой – в обеспечении наличия товара непосредственно на полке конкретной торговой точки. Первая часть напрямую зависит от работы системы прогнозирования и логистической цепочки, вторая – от возможностей и качества оперативного мониторинга и управления выкладкой.

Для того чтобы измерить показатель коэффициента присутствия товара на полках в наших магазинах, мы применяем комплексный метод анализа продаж. Наши специалисты анализируют данные о продажах на кассах и остатках в магазинах и сигнализируют об отсутствии продаж ключевых товаров при наличии их в магазине – для оперативного исправления ситуации.

Для увеличения и поддержания высоких средних показателей наличия товара на полке в наших торговых сетях мы используем комплекс различных ИТ-систем. Так, в частности, в настоящее время мы внедряем решение SAP HANA для сверхоперативной отчетности и аналитики по продажам на кассах.

SAP HANA, использующее вычисления in-memory, по сравнению со «стационарными» решениями ускоряет обработку и анализ массивов данных (а в нашем случае на старте работы в облачной среде объем такого массива составит порядка 4 млрд чеков) в 350 раз. Помимо этого, внедряемое решение от SAP позволяет нам хранить данные о чеках, которые пробиваются на наших кассах, в течение достаточно длительного периода времени, что дает нам необходимую историческую глубину анализа.

Такой анализ данных в режиме реального времени позволит нам понимать точно измеряемую степень востребованности той или иной товарной позиции в магазине, и, соответственно, организовывать выкладку в магазинах, а также корректно планировать и реализовывать наши промоакции. В перспективе такой анализ поможет нам в реализации программы персонифицированных предложений для постоянных покупателей торговых сетей группы X5.

Внедрение аналитических систем такого класса представляется весьма полезным и для наших партнеров. Поставщики товаров FMCG всегда интересуются, какие SKU из поставляемого ими ассортимента пользуются большим спросом, в каких регионах и магазинах, какова чувствительность спроса к цене и пр. Данное решение помогает этот интерес удовлетворить, обеспечивая точной и актуальной аналитикой и нас, и наших партнеров.

|

Иван Канаев,

руководитель группы управления и развития клиентского сервиса пивоваренной компании «Балтика»

Все мы, и достаточно часто, сталкиваемся в жизни с ситуацией, когда не находим желаемый продукт на полке любимого магазина. Каковы наши действия? Некоторые предпочтут схожий товар того же производителя (не секрет, что у россиян достаточно высокий индекс брендозависимости (brand addiction). Другие же, наоборот, выберут аналогичный товар от другого поставщика. Но что произойдет в том случае, если ситуация повторится вновь и вновь? Согласно данным исследований ECR Europe, столкнувшись повторно с отсутствием товара, покупатель с одинаковой вероятностью купит продукт-субститут, не купит ничего вообще или же предпочтет пойти в другой магазин. При этом, согласно опросам ECR, не найдя нужный товар на полке в третий раз, покупатель с очень большой вероятностью, не купит ничего и предпочтет впредь посещать магазины другого ритейлера. В результате от этого пострадают и покупатель (не нашедший привычный товар в привычном месте), и поставщик, и продавец товара.

Перед ритейлером и поставщиком, таким образом, остро стоят два вопроса. Первое: каким образом можно понять реальную причину, по которой продукт отсутствовал на полке (или, иначе, события OOS – Out Of Stock/ Out Of Shelf)? Второй: как своевременно принять меры по минимизации данного фактора в будущем, и какие именно?

Сегодня в России, вслед за Европой и Америкой, в бизнес-сообществе все чаще обсуждаются и реализуются инициативы по повышению показателя OSA (On Shelf Availability, коэффициент доступности/представленности продукции на полке). У этих инициатив есть два неоспоримых плюса: с одной стороны, они направлены на удовлетворение нужд потребителя, а с другой – являются весьма взаимовыгодными для участников бизнеса. Как правило, OSA здесь понимается и как ключевой показатель (рассчитанное отношение количества отсутствующей продукции к матрице поставщика, в денежном или натуральном выражении), и как некий набор взаимных действий ритейлера и вендора, направленных на повышение уровня представленности продукции на полках магазинов сети.

Любой партнерский проект по повышению OSA начинается с того, что ритейлер и поставщик приходят к пониманию того, что каждый из них готов потратить определенные ресурсы на изучение и последующие действия по исправлению ситуации. Опыт многих таких проектов (по большей части европейских) говорит нам о том, что увеличение уровня OSA на 3 пункта повышает инкрементальный рост товарооборота на 1%. Т. о., при том, что средний уровень OSA в ритейле составляет всего 91,7%, потенциал для увеличения товарооборота ритейлера (а это, как нетрудно рассчитать, более 2%) может быть очень существенным в денежном выражении (десятки миллионов рублей для сети). После того как стороны достигли единого понимания целей проекта и его бюджета (все это очень важно, так как без вовлечения обеих сторон в процесс не получится добиться желаемых результатов), начинается самый сложный этап, связанный с определением способов измерения OSA и выявлением факторов, влияющих на присутствие товара.

|

| В 47% случаев при отсутствии нужного товара на полке покупатель уходит из конкретного магазина, а в 46% случаев – не купит аналог от данного производителя |

|

| В международные рабочие группы по улучшению OSA входят такие известные компании, как CocaCola, METRO Cash & Carry, Tesco, Unilever, Walmart, Nestle, L’Oreal и др. |

Основополагающим, базовым требованием является анализ данных о продажах и остатках в каждой торговой точке с максимальной частотой. Общепринятым считается ежедневный анализ, хотя есть и примеры ежечасных и еженедельных итераций. Чем чаще происходит анализ, тем больше возможностей для получения более значимого результата.

Для проведения анализа причин отсутствия продукции партнеры могут использовать собственные ресурсы, но более правильным и при этом менее ресурсозатратным является привлечение сторонних провайдеров, обладающих опытом и ресурсами, и в первую очередь математическими и статистическими моделями алгоритмов.

Как правило, такой анализ строится на соответствии фактических продаж и остатков конкретного SKU в конкретной торговой точке в определенный день/дни некоему среднему значению, рассчитанному на основании истории продаж, очищенной от всплесков различной природы (сезонных и пр.) для этого конкретного SKU в этой конкретной точке.

Приведу пример. Средний остаток SKU «A» для торговой точки равен 10 штукам, средние продажи – 5 штукам в день. Если в конкретный анализируемый день продажи были равны 0 (т.е. OSA = 0%), а остаток равен 8 штукам товарной позиции «А», значит, речь может идти о проблемах с пополнением полки. Или же, если продажи составили 4 штуки, а остаток равен 0, значит, речь может идти, напротив, о проблемах со снабжением магазина. Если же остаток неизменен в течение нескольких последних дней, а продажи в этот период зафиксированы системой, то речь идет об ошибке в инвентаризации магазина.

Однако это лишь базовые возможности аналитики OSA. Большинство подобных аналитических систем позволяют повышать качество прогнозирования (за счет понимания реального спроса), оптимизировать ассортимент, более эффективно планировать и запускать новинки и даже оптимизировать работу торговых представителей.

Поделюсь практикой работы подобной системы в пивоваренной компании «Балтика» на примере нашей работы с одним из федеральных ритейлеров.

Изначально в проекте были определены две сферы, которые для сторон были признаны наиболее важными, – store execution (мерчандайзинг) и NPL (запуск нового продукта, New Product Launch), после чего были сформулированы шаблоны отчетов и алертов, утверждены списки их получателей. Именно полностью кастомизированные отчеты и алерты, автоматически рассылаемые системой OSA провайдера, и являются конечным результатом анализа ситуации на полке.

В итоге торговый представитель поставщика получает отчет (по почте или в виде ссылки) о ситуации в магазинах, относящейся к его территории. Такой отчет включает список наиболее проблемных магазинов, те SKU в конкретных магазинах, которые приносят наибольшие потери, а также полную информацию по причинам снижения OSA по каждому из магазинов. Одновременно категорийный менеджер поставщика получает в отчете по NPL информацию о том, в каком количестве и в каких торговых точках стартовали (или не стартовали) продажи нового SKU.

Укрупненный анализ – по региону или городу – позволяет партнерам более детально обсуждать проблемные ситуации и в итоге минимизировать негативные факторы в будущем.